CIRCULAR BACEN Nº 3.635, DE 04.03.2013

Estabelece os procedimentos para o cálculo da parcela dos ativos ponderados pelo risco (RWA) referente às exposições sujeitas à variação da taxa dos cupons de moedas estrangeiras cujo requerimento de capital é calculado mediante abordagem padronizada (RWAJUR2), de que trata a Resolução nº 4.193, de 1º de março 2013.

A Diretoria Colegiada do Banco Central do Brasil, em sessão extraordinária realizada em 1º de março de 2013, com base no disposto nos arts. 9º, 10, inciso IX, e 11, inciso VII, da Lei nº 4.595, de 31 de dezembro de 1964, e 3º, § 2º, e 15 da Resolução nº 4.193, de 1º de março 2013,

RESOLVE:

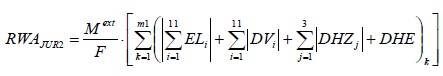

Art. 1º O cálculo do valor diário da parcela dos ativos ponderados pelo risco (RWA), relativa às exposições sujeitas à variação da taxa dos cupons de moedas estrangeiras cujo requerimento de capital é calculado mediante abordagem padronizada (RWAJUR2), de que trata a Resolução nº 4.193, de 1º de março 2013, deve ser efetuado com base na seguinte fórmula:

, em que:

, em que:

I - F = fator estabelecido no art. 4º da Resolução nº 4.193, de 2013;

II - Mext = fator multiplicador por exposição sujeita à variação da taxa de cupons de moedas estrangeiras, a ser divulgado pelo Banco Central do Brasil;

III - m1 = número de moedas estrangeiras em que há exposição sujeita à variação da taxa de cupons de moedas estrangeiras;

IV - ELi = exposição líquida no vértice "i" e na moeda estrangeira "k";

V - DVi = descasamento vertical no vértice "i" e na moeda estrangeira "k";

VI - DHZj = descasamento horizontal na moeda estrangeira "k" dentro da zona de vencimento"j"; e

VII - DHE = descasamento horizontal na moeda estrangeira "k" entre as zonas de vencimento.

Parágrafo único. O cálculo referido no caput aplica-se às operações classificadas na carteira de negociação, na forma da Resolução nº 3.464, de 26 de junho de 2007, inclusive aos instrumentos financeiros derivativos, e sujeitas à variação de taxas dos cupons de moedas estrangeiras, definidas como as taxas de juros prefixadas dos instrumentos referenciados na referida moeda estrangeira "k" ou denominados na moeda estrangeira "k".

Art. 2º Para a apuração do valor diário da parcela RWAJUR2, define-se que cada posição é o fluxo de caixa correspondente ao resultado líquido do valor das posições ativas menos o valor das posições passivas que vencem em um mesmo dia, referentes ao conjunto das operações mantidas em aberto no dia a que se refira a apuração. (Nota: Redação dada, a partir de 01.10.2019, pela Circular nº 3.947, de 25.06.2019.)

§ 1º Os fluxos de caixa devem ser obtidos mediante a decomposição de cada operação mantida em aberto em uma estrutura temporal equivalente de recebimentos e pagamentos, considerando as datas de vencimento contratadas.

§ 2º O número de fluxos de caixa corresponderá ao número de vencimentos em que os resultados líquidos apurados forem diferentes de zero.

§ 3º Os valores dos ativos e passivos que compõem os fluxos de caixa devem compreender o principal, os juros e os demais valores relacionados a cada operação.

§ 4º Os valores dos ativos e passivos que compõem os fluxos de caixa devem ser marcados a mercado mediante a utilização da estrutura temporal das taxas de juros que represente as taxas em vigor no mercado no dia a que se refira a apuração. (Nota: Redação dada, a partir de 01.10.2019, pela Circular nº 3.947, de 25.06.2019.)

§ 5º As operações sem vencimento definido ou cujo vencimento dependa da aplicação de cláusulas contratuais específicas devem ter os correspondentes fluxos de caixa obtidos com base em critérios consistentes e passíveis de verificação pelo Banco Central do Brasil.

§ 6º Para efeito da obtenção dos fluxos de caixa, devem ser consideradas as operações com instrumentos financeiros derivativos, observados os seguintes critérios no caso de operações com opções referenciadas em cupons de moedas estrangeiras:

I - o valor de cada posição deve ser obtido multiplicando-se a quantidade de contratos pelo seu tamanho e pela variação do preço da opção em relação à variação do preço de seu ativo objeto (delta); e

II - os fluxos de caixa correspondentes a cada operação devem ser obtidos separadamente e seu resultado deve ser incluído no fluxo de caixa da data do vencimento do contrato.

§ 7º Devem ser excluídos os fluxos de caixa resultantes de derivativo de crédito utilizado como hedge do ajuste ao valor de mercado das operações com instrumentos financeiros derivativos em decorrência de variação da qualidade creditícia da contraparte (CVA).

§ 8º Os valores das posições detidas em decorrência de aplicações em cotas de fundos de investimento devem ser tratados de forma consistente com base na composição proporcional de suas carteiras ou, na sua impossibilidade, como uma posição em um cupom de moeda estrangeira, alocada no vértice P11 definido no art. 3º deste artigo.

§ 9º Podem ser excluídos do cálculo das exposições os fluxos de caixa resultantes de instrumentos financeiros derivativos, quando atenderem às seguintes condições, cumulativamente:

I - tenham mesmo ativo objeto ou mesma taxa de referência;

II - a soma das exposições compradas seja de mesmo valor nominal e denominada na mesma moeda que a soma das exposições vendidas;

III - tenham diferença de datas de reapreçamento ou de vencimento correspondente a no máximo:

a) cinco dias úteis, quando os prazos até as datas de reapreçamento ou de vencimento residual dos instrumentos forem de vinte e um dias úteis até duzentos e cinquenta e dois dias úteis a partir da data de apuração da exposição; e

b) vinte e um dias úteis, quando os prazos até as datas de reapreçamento ou de vencimento dos instrumentos forem maiores do que duzentos e cinquenta e dois dias úteis a partir da data de apuração da exposição.

(Nota: Parágrafo 9º incluído, a partir de 01.10.2019, pela Circular nº 3.947, de 25.06.2019.)

§ 10. Podem ser excluídos do cálculo das exposições os fluxos de caixa de um contrato futuro ou a termo e os fluxos de caixa do próprio ativo objeto quando atenderem às seguintes condições, cumulativamente:

I - a soma das exposições compradas seja de mesmo valor nominal e denominada na mesma moeda que a soma das exposições vendidas;

II - tenham diferença de datas de reapreçamento ou de vencimento correspondente a no máximo:

a) cinco dias úteis, quando os prazos até as datas de reapreçamento ou de vencimento residual dos instrumentos forem de vinte e um dias úteis até duzentos e cinquenta e dois dias úteis a partir da data de apuração da exposição; e

b) vinte e um dias úteis, quando as datas de reapreçamento ou de vencimento dos instrumentos forem maiores do que duzentos e cinquenta e dois dias úteis a partir da data de apuração da exposição.

(Nota: Parágrafo 10 incluído, a partir de 01.10.2019, pela Circular nº 3.947, de 25.06.2019.)

§ 11. A opção pelas exclusões mencionadas nos §§ 9º e 10 deve atender a critérios consistentes, documentados e passíveis de verificação. (Nota: Incluído, a partir de 01.10.2019, pela Circular nº 3.947, de 25.06.2019.)

Art. 3º Os fluxos de caixa devem ser agrupados nos seguintes vértices (Pi), conforme o número de dias úteis remanescentes até a data de seu vencimento (Ti):

I - P1, correspondente a um dia útil;

II - P2, correspondente a 21 dias úteis;

III - P3, correspondente a 42 dias úteis;

IV - P4, correspondente a 63 dias úteis;

V - P5, correspondente a 126 dias úteis;

VI - P6, correspondente a 252 dias úteis;

VII - P7, correspondente a 504 dias úteis;

VIII - P8, correspondente a 756 dias úteis;

IX - P9, correspondente a 1.008 dias úteis;

X - P10, correspondente a 1.260 dias úteis; e

XI - P11, correspondente a 2.520 dias úteis.

§ 1º Os fluxos de caixa com prazo igual a Pi devem ser alocados nos correspondentes vértices Pi.

§ 2º Os fluxos de caixa com prazo superior a 2.520 dias úteis devem ser alocados no vértice P11, na proporção correspondente a Ti/2.520 do seu valor marcado a mercado.

§ 3º Os fluxos de caixa compreendidos entre os prazos de um dia útil e 2.520 dias úteis devem ser alocados nos vértices anterior (Pi) e posterior (Pj), de acordo com os seguintes critérios:

I - a fração ( Pj – Ti ) / ( Pj – Pi ) do valor marcado a mercado do fluxo de caixa deve ser alocada no vértice de prazo Pi; e

II - a fração ( Ti – Pi ) / ( Pj – Pi ) do valor marcado a mercado do fluxo de caixa deve ser alocada no vértice de prazo Pj.

Art. 4º A exposição na moeda estrangeira "k", no vértice Pi, é definida pela alocação de cada posição na referida moeda, seja ela comprada ou vendida, no referido vértice, conforme estabelecido no art. 3º desta Circular, devendo ser ponderada pelos seguintes fatores Yi:

I - para posições no vértice P1, o Y1 é 0% (zero por cento);

II - para posições no vértice P2, o Y2 é 0,15% (quinze centésimos por cento); (Nota: Redação dada, a partir de 01.10.2019, pela Circular nº 3.947, de 25.06.2019.)

III - para posições no vértice P3, o Y3 é 0,30% (trinta centésimos por cento); (Nota: Redação dada, a partir de 01.10.2019, pela Circular nº 3.947, de 25.06.2019.)

IV - para posições no vértice P4, o Y4 é 0,40% (quarenta centésimos por cento); (Nota: Redação dada, a partir de 01.10.2019, pela Circular nº 3.947, de 25.06.2019.)

V - para posições no vértice P5, o Y5 é 0,80% (oitenta centésimos por cento); (Nota: Redação dada, a partir de 01.10.2019, pela Circular nº 3.947, de 25.06.2019.)

VI - para posições no vértice P6, o Y6 é 1,50% (um inteiro e cinquenta centésimos por cento); (Nota: Redação dada, a partir de 01.10.2019, pela Circular nº 3.947, de 25.06.2019.)

VII - para posições no vértice P7, o Y7 é 2,90% (dois inteiros e noventa centésimos por cento); (Nota: Redação dada, a partir de 01.10.2019, pela Circular nº 3.947, de 25.06.2019.)

VIII - para posições no vértice P8, o Y8 é 4,20% (quatro inteiros e vinte centésimos por cento); (Nota: Redação dada, a partir de 01.10.2019, pela Circular nº 3.947, de 25.06.2019.)

IX - para posições no vértice P9, o Y9 é 5,60% (cinco inteiros e sessenta centésimos por cento); (Nota: Redação dada, a partir de 01.10.2019, pela Circular nº 3.947, de 25.06.2019.)

X - para posições no vértice P10, o Y10 é 6,80% (seis inteiros e oitenta centésimos por cento); e (Nota: Redação dada, a partir de 01.10.2019, pela Circular nº 3.947, de 25.06.2019.)

XI - para posições no vértice P11, o Y11 é 13,50% (treze inteiros e cinquenta centésimos por cento). (Nota: Redação dada, a partir de 01.10.2019, pela Circular nº 3.947, de 25.06.2019.)

Art. 5º Os vértices mencionados no art. 3º desta Circular são agrupados em três zonas de vencimento, cada qual associada a um fator Wj:

I - a Zona 1 compreende os vértices P1 a P5, cujo W1 é 40% (quarenta por cento);

II - a Zona 2 compreende os vértices P6 a P8, cujo W2 é 30% (trinta por cento); e

III - a Zona 3 compreende os vértices P9 a P11, cujo W3 é 30% (trinta por cento).

Art. 6º Cada exposição comprada ou vendida na moeda estrangeira "k", em cada vértice Pi, deve ser ponderada pelo respectivo fator Yi, originando a exposição ponderada.

Parágrafo único. O valor da exposição líquida ELi é apurado considerando o valor líquido do somatório das exposições ponderadas em cada vértice Pi, para a moeda estrangeira "k".

Art. 7º O valor do descasamento vertical DVi corresponde a 10% (dez por cento) do menor valor entre o valor absoluto da soma das exposições ponderadas compradas e o valor absoluto da soma das exposições ponderadas vendidas em cada vértice Pi, para a moeda estrangeira "k".

Art. 8º O valor do descasamento horizontal dentro das zonas de vencimento DHZj corresponde ao menor valor entre a soma das ELi positivas e a soma dos valores absolutos das ELi negativas de cada vértice Pi pertencente à zona "j", multiplicado pelo fator Wj, para a moeda estrangeira "k".

Art. 9º O valor do descasamento horizontal entre as zonas de vencimento DHE corresponde à soma dos seguintes valores:

I - 40% (quarenta por cento) do menor valor absoluto entre as exposições totais da Zona 1 e da Zona 2, se tiverem exposições totais contrárias;

II - 40% (quarenta por cento) do menor valor absoluto entre as exposições totais da Zona 2 e da Zona 3, se tiverem exposições totais contrárias; e

III - 100% (cem por cento) do menor valor absoluto entre as exposições totais da Zona 1 e da Zona 3, se tiverem exposições totais contrárias.

Art. 10. O valor das exposições totais da zona "j" mencionado no art. 9º corresponde ao somatório das exposições líquidas ELi de cada vértice Pi pertencente à zona "j", para a moeda estrangeira "k".

Art. 11. Na apuração da parcela RWAJUR2 devem ser calculadas separadamente as exposições sujeitas à variação das taxas dos cupons do dólar dos Estados Unidos da América, euro, franco suíço, iene e libra esterlina.

§ 1º As exposições sujeitas à variação das taxas dos cupons de moedas estrangeiras não mencionadas no caput podem ser calculadas conjuntamente – como sujeitas à variação da taxa do cupom de uma única moeda – na apuração da parcela RWAJUR2.

§ 2º As exposições sujeitas à variação das taxas dos cupons das moedas estrangeiras de que trata o caput cujo valor seja inferior a 5% (cinco por cento) do total das exposições sujeitas à variação das taxas dos cupons de moedas estrangeiras podem receber o tratamento mencionado no § 1º.

Art. 12. A metodologia de apuração das taxas utilizadas para a marcação a mercado das exposições sujeitas à variação das taxas dos cupons de moedas estrangeiras deve ser estabelecida com base em critérios consistentes e passíveis de verificação, em conformidade com as normas em vigor.

§ 1º As exposições decorrentes de operações com títulos denominados em moedas estrangeiras devem ser apuradas em reais, pela conversão dos respectivos valores, com base nas cotações de venda disponíveis no Sistema PTAX de fechamento do dia a que se refira a apuração. (Nota: Redação dada, a partir de 01.10.2019, pela Circular nº 3.947, de 25.06.2019.)

§ 2º Não integram a base de cálculo da parcela RWAJUR2 as operações nas quais a instituição atue exclusivamente como intermediadora, não assumindo quaisquer direitos ou obrigações para com as partes.

§ 3º Cabe à instituição do conglomerado responsável pela remessa de informações contábeis ao Banco Central do Brasil a apuração consolidada da parcela RWAJUR2.

Art. 13. Deve ser encaminhado ao Banco Central do Brasil, na forma a ser estabelecida, relatório detalhando a apuração da parcela RWAJUR2.

Parágrafo único. As instituições devem manter à disposição do Banco Central do Brasil, pelo prazo de cinco anos, as informações utilizadas para a apuração diária da parcela RWAJUR2, assim como a metodologia utilizada para apuração do valor de mercado das respectivas operações.

Art. 14. Esta Circular entra em vigor em 1º de outubro de 2013.

Art. 15. Fica revogada, a partir de 1º de outubro de 2013, a Circular nº 3.362, de 12 de setembro de 2007.

Parágrafo único. As citações à Circular nº 3.362, de 2007, passam a ter como referência esta Circular.

Luiz Awazu Pereira da Silva

Diretor de Regulação do Sistema Financeiro

(DOU de 06.03.2013 – págs. 14 e 15 - Seção 1)