CIRCULAR BACEN Nº 3.646, DE 04.03.2013

Estabelece os requisitos mínimos e os procedimentos para o cálculo, por meio de modelos internos de risco de mercado, do valor diário referente à parcela RWAMINT dos ativos ponderados pelo risco (RWA), de que trata a Resolução nº 4.193, de 1º de março de 2013, e dispõe sobre a autorização para uso dos referidos modelos.

A Diretoria Colegiada do Banco Central do Brasil, em sessão extraordinária realizada em 1º de março de 2013, com base nos arts. 9º, 10, inciso IX, e 11, inciso VII, da Lei nº 4.595, de 31 de dezembro de 1964, e nos arts. 3º, § 2º, e 15 da Resolução nº 4.193, de 1º de março de 2013,

RESOLVE:

Art. 1º Fica facultada a utilização de modelos internos de risco de mercado para o cálculo do valor diário referente à parcela RWAMINT, de que trata a Resolução nº 4.193, de 1º de março de 2013, em substituição à parcela RWAMPAD, pelas seguintes instituições:

I - bancos múltiplos, caixas econômicas e bancos comerciais, exceto bancos cooperativos não integrantes de conglomerado financeiro e de conglomerado prudencial, e o Banco Nacional de Desenvolvimento Econômico e Social (BNDES); e

II - instituições integrantes de conglomerado financeiro e de conglomerado prudencial, nos termos do Plano Contábil das Instituições do Sistema Financeiro Nacional (Cosif), e do consolidado econômico-financeiro, compostos por pelo menos uma das instituições mencionadas no inciso I.

§ 1º A utilização de modelos internos de risco de mercado depende de prévia autorização do Banco Central do Brasil.

§ 2º A autorização pode ser cancelada, a critério do Banco Central do Brasil, caso os requisitos estabelecidos nesta Circular deixem de ser atendidos ou os valores calculados deixem de refletir adequadamente o risco de mercado de suas exposições.

§ 3º Cabe às instituições comprovar que atendem aos requisitos mínimos estabelecidos nesta Circular, devendo informar tempestivamente ao Banco Central do Brasil caso deixem de atendê-los.

§ 4º Uma vez outorgada a autorização, as instituições deverão obrigatoriamente utilizar modelos internos de risco de mercado para o cálculo do valor diário referente à parcela RWAMINT dos ativos ponderados pelo risco (RWA).

§ 5º As instituições dependerão de prévia autorização do Banco Central do Brasil para deixar de utilizar modelos internos.

§ 6º A critério do Banco Central do Brasil, as instituições autorizadas a utilizar modelos internos de risco de mercado podem ser requeridas a manter capital para risco de mercado em montante equivalente ao apurado segundo as abordagens padronizadas definidas nas Circulares ns. 3.634, 3.635, 3.636, 3.637, 3.638, 3.639 e 3.641, todas de 4 de março de 2013, em virtude de eventual necessidade de correção ou aprimoramento dos modelos internos. (Nota: Incluído pela Circular nº 3.674, de 31.10.2013)

Requisitos Qualitativos

Art. 2º Os modelos internos de risco de mercado devem:

I - estar integrados à estrutura de gerenciamento de risco de mercado e ser utilizados em conjunto com os limites definidos pela instituição para medir, monitorar e controlar a exposição ao risco de mercado;

II - possuir sofisticação, controles e infraestrutura tecnológica compatíveis com a natureza das operações, a complexidade dos produtos e a dimensão da exposição ao risco de mercado da instituição;

III - mensurar todos os riscos de mercado relevantes, aí incluídos o risco de correlação, o risco de base, o risco de spread e o risco específico; (Nota: Redação dada pela Circular nº 3.674, de 31.10.2013)

IV - mensurar adequadamente os riscos associados aos instrumentos não lineares, inclusive o da volatilidade do ativo objeto (risco de vega), realizando o apreçamento completo das posições; (Nota: Redação dada pela Circular nº 3.674, de 31.10.2013)

V - avaliar de maneira conservadora novos produtos e instrumentos financeiros com baixa liquidez;

VI - permitir a mensuração do risco de mercado, mediante utilização de carteiras hipotéticas; e

VII - tratar adequadamente carteiras concentradas em determinados fatores de risco.

§ 1º Considera-se risco específico o relacionado a movimentos adversos no preço de um instrumento devido a fatores relacionados ao seu emissor. (Nota: Incluído pela Circular nº 3.674, de 31.10.2013)

§ 2º A critério do Banco Central do Brasil, e com base na relevância das posições em instrumentos não lineares, pode-se utilizar, sem prejuízo dos fatores de risco a serem considerados, aproximações ao apreçamento completo de que trata o inciso IV deste artigo. (Nota: Incluído pela Circular nº 3.674, de 31.10.2013)

Art. 3º As instituições devem manter quantidade suficiente de profissionais tecnicamente qualificados em suas áreas de negócio, operacionais, de gerenciamento de risco, de auditoria interna, de tecnologia da informação, bem como em quaisquer outras envolvidas no desenvolvimento, validação, avaliação e utilização dos modelos internos.

Art. 4º As instituições devem manter documentação adequada e atualizada sobre todos os aspectos relevantes do modelo interno de risco de mercado, abrangendo, no mínimo:

I - políticas e estratégias adotadas;

II - controles internos;

III - fundamentação teórica;

IV - descrição das metodologias de avaliação, mensuração e monitoramento;

V - rotinas operacionais;

VI - relatórios de avaliação, incluindo os da auditoria interna, dos processos de validação e dos testes de aderência (backtests);

VII - relatórios de risco, incluindo os relatórios de valor em risco (VaR) e de testes de estresse;

VIII - relatórios gerenciais que forneçam subsídio ao processo decisório da diretoria da instituição e do conselho de administração, se houver; e

IX - histórico das alterações efetuadas no modelo interno, inclusive no processo de validação.

Art. 5º A diretoria da instituição e o conselho de administração, se houver, devem definir as diretrizes de atuação das atividades de controles internos, os níveis de autorização necessários para assunção de diferentes níveis de risco, assim como as informações e os relatórios periódicos a serem submetidos à sua consideração.

Parágrafo único. A diretoria da instituição deve definir a estrutura de limites de risco assumido pela instituição e verificar a adequação dos resultados do modelo interno de risco de mercado ao perfil de risco da instituição.

Requisitos Quantitativos

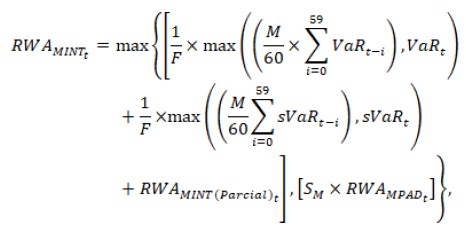

Art. 6º O valor diário referente à parcela RWAMINT deve corresponder à seguinte fórmula:

em que: (Nota: Redação dada, a partir de 01.10.2019, pela Circular nº 3.947, de 25.06.2019)

I - F = fator estabelecido no art. 4º da Resolução nº 4.193, de 2013;

II - RWAMINTt = valor diário referente à parcela do RWAMINT, para o dia útil t;

III - VaRt = valor em risco (VaR) do dia útil t;

IV - sVaRt = VaR estressado do dia útil t;

V - M = multiplicador definido no art. 13;

VI - RWAMPADt = valor diário referente à soma das parcelas relativas ao cálculo do capital requerido para risco de mercado mediante abordagens padronizadas, para o dia útil t, calculadas conforme as Circulares ns. 3.634, 3.635, 3.636, 3.637, 3.638, 3.639 e 3.641, todas de 2013; (Nota: Redação dada pela Circular nº 3.674, de 31.10.2013)

VII - SM = fator de cálculo paralelo para modelos internos de risco de mercado; e (Nota: Redação dada pela Circular nº 3.674, de 31.10.2013)

VIII - RWAMINT(Parcial)t = valor da parcela do RWA relativa ao risco de mercado calculada por conglomerado que faz uso parcial de modelos internos de risco de mercado, de que tratam os §§ 2º e 3º deste artigo, para o dia útil t. (Nota: Incluído pela Circular nº 3.674, de 31.10.2013)

§ 1º O fator SM é igual a:

I - 0,90 (noventa centésimos), ao longo do primeiro ano de uso do modelo interno de risco de mercado, contado a partir da data em que autorizada sua utilização; e

II - 0,80 (oitenta centésimos), a partir do segundo ano de uso do modelo interno de risco de mercado, contado a partir da data em que autorizada sua utilização.

(Nota: Parágrafo 1º com redação dada pela Circular nº 3.674, de 31.10.2013)

§ 2º Para as exposições não consideradas relevantes em determinados fatores de risco de mercado, admite-se o uso parcial em que o valor diário referente às parcelas do RWA que tratam desses fatores pode ser calculado, desde que previamente autorizado pelo Banco Central do Brasil, conforme as Circulares ns. 3.634, 3.635, 3.636, 3.637, 3.638, 3.639 e 3.641, todas de 2013. (Nota: Redação dada pela Circular nº 3.674, de 31.10.2013)

§ 3º Para instituições integrantes de conglomerado cujas exposições não sejam consideradas relevantes, admite-se o uso parcial em que o valor diário referente à parcela do RWAMINT pode ser calculado, desde que previamente autorizado pelo Banco Central do Brasil, conforme as Circulares ns. 3.634, 3.635, 3.636, 3.637, 3.638, 3.639 e 3.641, todas de 4 de março de 2013. (Nota: Redação dada pela Circular nº 3.674, de 31.10.2013)

§ 4º No caso de alterações societárias relevantes, deve ser apresentado plano de implementação, sujeito à autorização do Banco Central do Brasil, para a apuração do valor diário referente à parcela RWAMINT. (Nota: Redação dada pela Circular nº 3.674, de 31.10.2013)

§ 5º No caso de alterações societárias relevantes, deve ser apresentado plano de implementação, sujeito à autorização do Banco Central do Brasil, para a apuração do valor diário referente à parcela RWAMINT.

Art. 7º Os fatores de risco utilizados para mensuração do risco de mercado das exposições devem ser classificados nas seguintes categorias:

I - taxa de juros;

II - taxa de câmbio;

III - preço de ações; e

IV - preço de mercadorias (commodities).

§ 1º Devem ser especificados fatores de risco para cada uma das moedas e mercados em que a instituição possua exposição relevante.

§ 2º Para exposições à taxa de juros em uma determinada moeda e mercado, o modelo interno de risco de mercado deve utilizar estruturas a termo e número de vértices suficientes para avaliar adequadamente os riscos de todos os instrumentos financeiros com os quais a instituição opere.

§ 3º Correlações entre fatores de risco podem ser incorporadas ao modelo interno de risco de mercado, desde que o processo de apuração seja consistente e passível de verificação.

Art. 8º O VaR mencionado no art. 6º, inciso III, deve ser apurado diariamente, representando a perda máxima, com base em um intervalo de confiança unicaudal de 99% (noventa e nove por cento) e período de manutenção (holding period) de, no mínimo, dez dias úteis, adequado ao tamanho da exposição e às condições de liquidez do instrumento.

§ 1º Podem ser utilizados valores de VaR calculados para períodos de manutenção mais curtos, se convertidos para dez dias úteis ou mais.

§ 2º As metodologias para a estimativa do VaR de que trata o caput devem considerar adequado grau de conservadorismo para mitigar potenciais riscos de modelo.

Art. 9º Os períodos históricos de observações utilizados para cálculo do VaR devem ser de, no mínimo, um ano.

§ 1º É admitida a utilização, sujeita à avaliação do Banco Central do Brasil:

I - de períodos históricos de observações menores do que um ano, desde que adequados às características das volatilidades e ao modelo utilizado, condicionado ao disposto no § 4º deste artigo; e (Nota: Redação dada pela Circular nº 3.674, de 31.10.2013)

II - de fatores de decaimento adequados às características das volatilidades e ao modelo utilizado, condicionado ao disposto no § 5º deste artigo. (Nota: Redação dada pela Circular nº 3.674, de 31.10.2013)

§ 2º O Banco Central do Brasil pode determinar a utilização de períodos históricos de observações menores que um ano, bem como alterações nos fatores de decaimento eventualmente utilizados.

§ 3º O uso das prerrogativas de que trata o § 1ºdeste artigo deve ser fundamentado em critérios consistentes e passíveis de verificação, com informações documentadas e disponíveis ao Banco Central do Brasil.

§ 4º O resultado do VaR utilizando-se a prerrogativa de que trata o inciso I do § 1º deste artigo deve ser comparado ao resultado do VaR considerando-se um período histórico mínimo de um ano, devendo ser utilizado, para fins do cálculo da parcela RWAMINT, o maior entre estes dois valores. (Nota: Incluído pela Circular nº 3.674, de 31.10.2013)

§ 5º O resultado do VaR utilizando-se a prerrogativa de que trata o inciso II do § 1º deste artigo deve ser comparado ao resultado do VaR considerando-se um período histórico e fatores de decaimento de forma que o uso desses fatores não resulte em um período histórico efetivo inferior a seis meses, devendo ser utilizado, para fins do cálculo da parcela RWAMINT, o maior entre estes dois valores. (Nota: Incluído pela Circular nº 3.674, de 31.10.2013)

Art. 10. O VaR estressado (sVaR) mencionado no art. 6º, inciso IV, deve ser apurado de forma a replicar o cálculo do VaR que seria feito em um determinado período histórico de estresse, porém utilizando a carteira atual da instituição.

§ 1º O cálculo do sVaR deve observar o disposto no arts. 8º e 9º, sendo facultada a apuração semanal.

§ 2º Todos os parâmetros do modelo devem estar calibrados com dados referentes a um período histórico de doze meses que represente um estresse relevante para o perfil atual da carteira da instituição.

§ 3º O período histórico de estresse a ser utilizado deve ser selecionado pela própria instituição, considerando dados a partir de 1º de janeiro de 2004, e revisto regularmente.

§ 4º O uso do fator de decaimento para o sVaR é facultativo.

Art. 11. As informações utilizadas para calcular o VaR devem ser atualizadas no mínimo mensalmente, considerando a adequação à metodologia utilizada.

Testes de Aderência (Backtests)

Art. 12. Devem ser realizados testes de aderência que permitam a comparação dos resultados efetivo e hipotético com o VaR calculado pelo modelo interno de risco de mercado, de forma a assegurar avaliações consistentes da aderência do modelo utilizado.

§ 1º Os testes de aderência devem atender, no mínimo, aos seguintes requisitos:

I - período de manutenção de um dia;

II - periodicidade mínima mensal;

III - utilização de diversos períodos de observação;

IV - utilização de diversos intervalos de confiança; e

V - abrangência de todas as operações de forma conjunta e de forma segmentada.

§ 2º O resultado efetivo corresponde à variação do valor da carteira até o final do dia, incluídas as operações intradia e desconsiderados os valores não relacionados às variações de preços de mercado, tais como tarifas, corretagens e comissões.

§ 3º O resultado hipotético corresponde à aplicação das variações de preços de mercado de um dia à carteira do final do dia útil anterior.

§ 4º Os testes de aderência devem ser utilizados no aprimoramento do modelo.

Multiplicador M

Art. 13. O valor do multiplicador M mencionado no art. 6º, inciso V, deve ser calculado com base na seguinte fórmula:

M = 3 + Abkt + Aqlt, em que:

I - Abkt = adicional relativo aos testes de aderência; e

II - Aqlt = adicional relativo à avaliação qualitativa, cujo valor está compreendido entre 0 e 1.

Art. 14. O valor do adicional Abkt deve ser apurado nas datas-base de 31 de março, 30 de junho, 30 de setembro e 31 de dezembro, da seguinte forma:

I - identificação, entre os últimos 250 dias úteis, do número de dias nos quais ocorreram perdas efetivas que excederam o respectivo VaR, considerando o total da carteira, com base em um intervalo de confiança unicaudal de 99% (noventa e nove por cento) e período de manutenção de um dia;

II - identificação, entre os últimos 250 dias úteis, do número de dias nos quais ocorreram perdas hipotéticas que excederam o respectivo VaR, considerando o total da carteira, com base em um intervalo de confiança unicaudal de 99% (noventa e nove por cento) e período de manutenção de um dia; e

III - considerar o máximo entre os valores identificados nos incisos I e II, na tabela a seguir:

|

Máximo de perdas que excederam o VaR |

Abkt |

|

4 ou menos |

0,00 |

|

5 |

0,40 |

|

6 |

0,50 |

|

7 |

0,65 |

|

8 |

0,75 |

|

9 |

0,85 |

|

10 ou mais |

1,00 |

§ 1º As perdas mencionadas nos incisos I e II devem ser analisadas e documentadas.

§ 2º As informações de que trata o § 1º devem ser enviadas ao Banco Central do Brasil até o 15º dia útil posterior às respectivas datas-base mencionadas no caput.

§ 3º O novo valor do Abkt deve ser utilizado a partir do 1º dia útil do segundo mês subsequente às respectivas datas-base mencionadas no caput.

§ 4º Com base na análise das informações de que trata o § 2º, o Banco Central do Brasil pode exigir ajustes no modelo interno da instituição, sem prejuízo do disposto no art. 1º, § 1º .

Art. 15. O valor do adicional Aqlt é determinado pelo Banco Central do Brasil, para cada instituição, com base na avaliação dos aspectos qualitativos do modelo interno de risco de mercado e da estrutura de gestão do risco de mercado.

Testes de Estresse

Art. 16. Devem ser realizadas simulações de condições extremas de mercado (testes de estresse), com periodicidade mínima semanal, que componham um programa rigoroso e abrangente, de forma a considerar situações que possam produzir perdas ou ganhos extraordinários.

§ 1º Os testes de estresse mencionados no caput devem atender, no mínimo, aos seguintes requisitos:

I - estar integrados à estrutura de gerenciamento de risco;

II - associar potenciais perdas a eventos plausíveis;

III - ser considerados no desenvolvimento das estratégias de mitigação de riscos e nos planos de contingência da instituição;

IV - ser realizados individualmente por fator de risco e de forma conjunta; e

V - considerar a concentração em determinados fatores de risco, os instrumentos não lineares e a quebra das premissas do modelo VaR.

§ 2º A instituição deve buscar o aprimoramento contínuo de seu programa de testes de estresse.

§ 3º Os resultados dos testes de estresse devem ser utilizados para avaliar a capacidade de absorção de grandes perdas e identificar eventuais medidas para redução dos riscos.

Art. 17. Devem ser elaborados cenários que:

I - reproduzam períodos históricos de estresse do mercado;

II - reproduzam períodos de maiores perdas da instituição; e

III - simulem, de forma prospectiva, adversidades baseadas em características da carteira da instituição e do ambiente macroeconômico que representem condições severas, mas plausíveis.

Parágrafo único. Os cenários mencionados no caput devem contemplar choques de preço, incluindo seus efeitos em margens nas câmaras de compensação, falta de liquidez dos instrumentos financeiros, risco de evento e mudança significativa nas correlações.

Art. 18. O programa de teste de estresse, inclusive a definição de cenários, deve ser aprovado e periodicamente revisado pela diretoria da instituição.

Parágrafo único. A diretoria deve considerar os resultados dos testes de estresse na definição das políticas e estratégias da instituição, sem prejuízo do disposto no art. 3º, inciso V, da Resolução nº 3.464, de 26 de junho de 2007.

Validação

Art. 19. As instituições devem possuir processo de validação que analise criticamente seus modelos internos de risco de mercado.

§ 1º No processo de validação mencionado no caput devem ser avaliados, no mínimo:

I - as metodologias, as premissas e os fundamentos teóricos do modelo, incluindo o mapeamento das posições e os métodos de apreçamento;

II - a acurácia e a adequação das premissas de volatilidade e de correlação;

III - a inclusão de todos os riscos relevantes;

IV - a abrangência, a consistência, a integridade e a confiabilidade dos dados de entrada do modelo, bem como a independência de suas fontes;

V - a capacidade de considerar adequadamente as características de novos produtos que possam impactar o risco de mercado da instituição;

VI - a adequação dos testes de aderência e dos testes de estresse, inclusive a adequação dos respectivos relatórios e a sua previsão de uso no processo de mensuração, monitoramento e gerenciamento de risco de mercado;

VII - a adequação dos controles internos relacionados ao modelo;

VIII - a adequação da infraestrutura tecnológica e do funcionamento dos sistemas utilizados no modelo, incluindo testes, homologações e certificações;

IX - a compatibilidade dos cálculos realizados pelos sistemas e da lógica operacional com as premissas e metodologias adotadas;

X - a integridade, a abrangência e a adequação da documentação do modelo; e

XI - o conteúdo e a abrangência dos relatórios de mensuração de risco.

§ 2º O processo de validação constitui responsabilidade exclusiva da instituição, a quem cabe demonstrar a adequação e a aderência do modelo utilizado ao seu perfil de risco.

§ 3º O processo de validação de que trata o caput deve ser realizado, no mínimo, a cada três anos e, em especial, sempre que ocorrer qualquer mudança relevante no modelo ou no perfil de risco da instituição.

§ 4º O processo de validação deve incluir testes com carteiras hipotéticas para assegurar a robustez do modelo em relação a aspectos estruturais específicos, tais como concentração em determinados fatores de risco, risco de base e demais riscos potenciais não presentes na carteira usual da instituição.

§ 5º O processo de validação deve ser independente dos processos de desenvolvimento e de utilização do modelo e deve ser conduzido por pessoal tecnicamente capacitado.

§ 6º O processo de validação deve ser conduzido dentro de estrutura apropriada de incentivos, devendo estar isolado de pressões de pessoas que possam dele se beneficiar e, em particular, as pessoas envolvidas no referido processo não podem obter ganhos advindos do resultado da validação do modelo.

§ 7º Os modelos e os sistemas de tecnologia da informação adquiridos de terceiros devem ser submetidos aos mesmos procedimentos estabelecidos neste artigo.

§ 8º O processo de validação deve ser adequadamente documentado e seus resultados submetidos à diretoria da instituição e ao conselho de administração, se houver.

Avaliação pela Auditoria Interna

Art. 20. O processo de gerenciamento de risco de mercado da instituição deve ser submetido à avaliação, com periodicidade mínima anual, abrangendo, no mínimo:

I - verificação da eficácia do processo de validação de que trata o art. 19;

II - verificação da realização de processos de validação nos casos de mudanças relevantes no modelo ou no perfil de risco da instituição, conforme o art. 19, § 3º;

III - organização da estrutura de gerenciamento de risco de mercado;

IV - integração do modelo interno de risco de mercado às atividades diárias de gerenciamento, incluindo os testes de estresse;

V - integridade dos testes de aderência e sua utilização efetiva na verificação do desempenho e no aprimoramento do modelo;

VI - cumprimento das políticas de gerenciamento de risco, incluídas as estruturas de limites e políticas relacionadas;

VII - suficiência e qualificação técnica dos profissionais das áreas de negócio, operacionais, de gerenciamento de risco, de tecnologia da informação, bem como de quaisquer outras envolvidas no desenvolvimento, validação e utilização do modelo interno;

VIII - integridade e adequação dos sistemas de informações gerenciais;

IX - envolvimento da diretoria da instituição no processo de gestão de risco de mercado; e

X - tempestividade e qualidade das informações prestadas ao conselho de administração.

§ 1º O processo de avaliação de que trata este artigo, que é de responsabilidade da auditoria interna da instituição, deve ser independente dos processos de desenvolvimento e de utilização do modelo e ser conduzido por pessoal tecnicamente capacitado.

§ 2º O disposto nos incisos I, II e VII do caput deve ser realizado de forma independente do processo de validação de que trata o art. 19.

Divulgação de Informações

Art. 21. (Nota: Revogado, a partir de 04.05.2020, pela Circular nº 4.003, de 16.04.2020)

Art. 22. (Nota: Revogado, a partir de 04.05.2020, pela Circular nº 4.003, de 16.04.2020)

Art. 23. (Nota: Revogado, a partir de 04.05.2020, pela Circular nº 4.003, de 16.04.2020)

Art. 24. (Nota: Revogado, a partir de 04.05.2020, pela Circular nº 4.003, de 16.04.2020)

Outros requisitos

Art. 25. A instituição deve estar utilizando modelos internos de VaR para gestão de risco de mercado, observado o art. 2º, inciso I, por um período mínimo de dois anos antes da solicitação da autorização de que trata o art. 1º.

Art. 26. Devem ser comunicadas ao Banco Central do Brasil as alterações relevantes no perfil de risco da instituição e, previamente, as alterações relevantes na metodologia utilizada nos modelos internos de risco de mercado, inclusive no processo de validação, bem como aquelas que causem impacto significativo no cálculo do valor diário referente à parcela RWAMINT.

Parágrafo único. O disposto no caput aplica-se também às alterações que isoladamente não sejam relevantes, mas que o sejam em conjunto.

Art. 27. A relevância de alterações, de exposições e de fatores de risco deve ser definida segundo critérios consistentes e passíveis de verificação, adequadamente documentados e sujeitos à avaliação do Banco Central do Brasil.

Art. 28. O Banco Central do Brasil poderá autorizar plano de adequação de eventuais requisitos não plenamente atendidos, desde que não comprometam o modelo interno ou a gestão de risco de mercado da instituição.

Art. 29. A partir da outorga da autorização de que trata o art. 1º, a instituição deve manter à disposição do Banco Central do Brasil, pelo prazo de cinco anos, as informações de que trata esta Circular.

Solicitação de Autorização

Art. 30. As instituições referidas no art. 1º interessadas em utilizar modelos internos de risco de mercado devem solicitar autorização ao Banco Central do Brasil, por meio de requerimento protocolado em uma das Gerências Administrativas Regionais, dirigido ao Departamento de Supervisão de Banco e Conglomerados Bancários (Desup), assinado pelo diretor-presidente da instituição e pelos diretores indicados na forma dos arts. 10 da Resolução nº 3.464, de 2007, e 14, da Resolução nº 4.193, de 1º de março de 2013.

Parágrafo único. A solicitação de que trata o caput deve ser acompanhada da seguinte documentação:

I - declarações atestando que a instituição:

a) está ciente de que, uma vez outorgada a autorização de uso do modelo interno, não mais poderá utilizar as metodologias estabelecidas nas Circulares ns. 3.634, 3.635, 3.636, 3.637, 3.638, 3.639 e 3.641, todas de 2013, exceto em situações especiais e mediante prévia autorização do Desup;

b) atende aos requisitos mínimos estabelecidos nesta Circular, e que o eventual não atendimento pleno de aspectos pontuais não compromete o modelo interno e a gestão do risco de mercado; e

c) utiliza modelos internos de valor em risco (VaR) há pelo menos dois anos para a gestão de risco de mercado, atendendo ao disposto no art. 2º;

II - declaração atestando a veracidade e a integridade das informações enviadas;

III - relatório elaborado pela instituição, com base no documento "Informações sobre o Modelo Interno de Risco de Mercado", a ser divulgado pelo Banco Central do Brasil;

IV - plano de adequação, contendo cronograma, providências e responsabilidades para pleno atendimento dos aspectos pontuais mencionados no inciso I, alínea "b"; e

V - parecer da auditoria interna, contendo as conclusões sobre a avaliação de que trata o art. 20.

Art. 31. As instituições que solicitarem a autorização serão submetidas a processo de seleção e priorização, que definirá aquelas que terão seus modelos internos analisados.

Parágrafo único. No processo de seleção e priorização de que trata o caput serão levados em consideração os seguintes critérios:

I - completude e adequação dos documentos mencionados no art. 31;

II - histórico da instituição no Banco Central do Brasil quanto às avaliações de riscos e controles, à solidez econômico-financeira, à transparência no relacionamento com o Banco Central do Brasil e na divulgação de informações, à adequação às normas e ao atendimento tempestivo das determinações; (Nota: Redação dada pela Circular nº 3.674, de 31.10.2013)

III - estágio de desenvolvimento do modelo interno e da estrutura de gerenciamento de risco de mercado;

IV - proporção do valor diário referente à parcela RWAMINT da instituição, de que trata a Resolução nº 4.193, de 2013, em relação ao RWA agregado do sistema financeiro;

V - proporção do valor diário referente à parcela RWAMINT em relação ao RWA da instituição;

VI - atuação e nível de especialização voltados para tesouraria;

VII - volume de ativos; e

VIII - data da solicitação da autorização.

Art. 32. Durante o processo de análise dos modelos internos de risco de mercado, a instituição deve:

I - fornecer tempestivamente qualquer informação adicional;

II - informar, na forma a ser estabelecida, o valor diário referente aos componentes da parcela RWAMINT ; e

III - viabilizar o acesso a pessoas, documentos e sistemas.

Art. 33. A utilização de modelos internos de risco de mercado nos termos desta Circular deverá ocorrer somente após a data estipulada na respectiva autorização.

Art. 34. Esta Circular entra em vigor em 1º de outubro de 2013.

Art. 35. Fica revogada, a partir de 1º de outubro de 2013, a Circular nº 3.478, de 24 de dezembro de 2009.

Parágrafo único. As citações à Circular nº 3.478, de 2009, passam a ter como referência esta Circular.

Luiz Awazu Pereira da Silva

Diretor de Regulação do Sistema Financeiro

(DOU de 07.03.2013 – págs. 21 a 23 - Seção 1)